Normas de Información Financiera

viernes, 28 de abril de 2017

Resumen NIF A-6 Anexos

APÉNDICE

A – GUÍA PARA LA APLICACIÓN DE ALGUNOS CONCEPTOS DE VALUACIÓN

Definición

de términos

a) Unidad a informar – es un

componente de una entidad económica, constituido por activos y pasivos,

comprometido en actividades de negocio que generan ingresos y costos o gastos,

por el cual la información financiera está disponible para su revisión, de

manera regular por parte del usuario general.

b) Unidad generadora de

efectivo – es la agrupación mínima identificable de activos netos (podría ser

un solo activo) que en su conjunto genera flujos de efectivo que son

independientes de los flujos de efectivo derivados de otros activos o grupo de

activos (una asociada, una subsidiaria, una línea de producción, una división,

un segmento, etc.).

c) Valor neto en libros – es

el saldo de un activo o un pasivo, deducido por la depreciación, amortización,

deterioro o alguna otra forma de asignación acumulada, que le corresponda,

según sea el caso, determinado conforme a las normas particulares.

Valores

de entrada

Un valor de entrada se basa

en el monto de efectivo o equivalentes pagado o que podría pagarse para

adquirir un activo, o en el monto de efectivo o equivalentes recibido cuando se

asume un pasivo como fuente de financiamiento.

Costo

de adquisición (histórico)

Se reconocen inicialmente al

valor de los costos históricos entregados o incurridos, representados éstos por

el monto de efectivo o equivalentes utilizados para la adquisición.

Costo

de reposición y costo de reemplazo

Algunos inventarios

modifican su costo de adquisición original y suelen informarse a su costo de

reposición, representado por el monto de efectivo o equivalentes que sería

pagado, si un inventario idéntico fuese adquirido en el momento actual.

Recurso

histórico

Los pasivos que representan

fuentes de financiamiento, se reconocen inicialmente al valor de los recursos

históricos recibidos, representados éstos por el monto de efectivo o

equivalentes obtenidos cuando la obligación fue incurrida, los cuales

posteriormente son ajustados por amortizaciones u otras formas de liquidación o

redención y, normalmente, son informados a su cifra nominal.

Valores

de salida

Un valor de salida se basa

en el monto estimado de efectivo o equivalentes por el cual una partida de

activo o pasivo puede realizarse. La forma de realización de un activo puede

ser a través de su cobro, uso o disposición; una disposición de un activo a su

vez, puede manifestarse por medio de su venta, intercambio o abandono.

Valor

de realización (valor neto de realización)

El valor de realización

también se conoce como precio de venta cuando el activo se encuentra disponible

para su venta. El precio de venta es el monto de efectivo o equivalentes que se

obtendría por la disposición de un activo (tal como, inventario, activo de

larga duración, unidad a informar o unidad generadora de efectivo) con su

contraparte en una operación de libre competencia, considerando, en su caso, el

correspondiente costo de disposición (precio neto de venta).

Valor

de liquidación (valor neto de liquidación)

Ciertos pasivos financieros

que resultan de instrumentos financieros o que derivan de valores y/o artículos

de consumo negociables (subyacentes), por ejemplo, instrumentos derivados,

obtenidos a través de colocadores de opciones o agentes vendedores de acciones ordinarias

quienes no poseen los subyacentes, pueden valuarse e informarse a su valor

actual de mercado, o sea, su valor de liquidación.

A su vez, el valor de

liquidación puede asumir cualquiera de los siguientes valores:

a) liquidación física – es

una forma de liquidar un instrumento financiero bajo la cual (a) la parte

designada en el contrato como el comprador entrega un monto total establecido

de efectivo u otros instrumentos financieros al vendedor y (b) éste entrega un

número total establecido de acciones u otros instrumentos financieros o no

financieros al comprador;

b) liquidación neta en

efectivo – es cualquier mecanismo que permita a las partes liberarse de todos

los derechos y obligaciones establecidos en el contrato y liquidar su posición

neta en efectivo sin incurrir en costos de operación importantes

c) liquidación neta en

acciones – es cualquier mecanismo que permita a las partes liberarse de todos

los derechos y obligaciones establecidos en el contrato y liquidar su posición

neta en acciones sin incurrir en costos de operación importantes.

Valor

presente

El valor presente de los

flujos de efectivo futuros es una técnica utilizada para determinar el valor de

recuperación de una cuenta por cobrar a largo plazo, activo productivo, unidad a

informar o unidad generadora de efectivo (grupo de activos netos) o para

determinar el valor de liquidación de un pasivo a largo plazo. También es

utilizado en la determinación del valor razonable de un activo o un pasivo

El valor presente, puede

adoptar cualquiera de los siguientes valores:

a) valor de entidad o unidad

a informar.

b) costos incrementales.

c) liquidación efectiva.

d) valor específico de un

activo o un pasivo de la entidad (incluye el valor de uso).

Valor

de entidad o unidad a informar

En la estimación del valor

presente de flujos de efectivo futuros de una entidad o alguna de sus unidades

a informar, incluyendo la determinación del valor presente de un valor de

perpetuidad al término del horizonte proyectado de flujos de efectivo futuros.

Liquidación

efectiva

En la determinación del

valor presente de la liquidación efectiva debe excluirse el componente del

precio que participantes del mercado demandan por incertidumbres implícitas acerca

de los flujos de efectivo futuros y el componente del precio atribuible a la

solvencia de la entidad.

Enfoques

de valor presente

El valor presente puede

determinarse a través del enfoque de valor presente estimado o del enfoque de

valor presente esperado. Indistintamente del enfoque de valor presente que se

utilice, debe evitarse la duplicación de los riesgos asociados con el elemento

a evaluar. Es decir, los riesgos que se consideren en la estimación de los

flujos de efectivo futuros no deben considerarse en la tasa apropiada de

descuento.

Valor

presente estimado

El valor presente estimado

(enfoque tradicional) implica la utilización de una sola estimación de flujos

de efectivo futuros para el elemento a evaluar y la consideración de riesgos asociados

en la tasa de descuento a utilizar. Dicha estimación debe ser la más apropiada dentro

de un rango de escenarios, considerándose esta estimación como aquélla que refleje

la tendencia de la operación actual del negocio, normalmente conocida como

escenario moderado o estimación media.

Valor

presente esperado

El valor presente esperado

se obtiene de ponderar diferentes escenarios de flujos de efectivo futuros, con

la finalidad de incorporar los riesgos asociados con el elemento a evaluar, considerando

su probabilidad de ocurrencia y utilizando una tasa de descuento libre de riesgo,

en los términos de esta, osea, muestra por periodo el monto y probabilidad de

flujos de efectivo esperados hasta la realización final del activo, pasivo,

unidad a informar o unidad generadora de efectivo conforme al horizonte de periodos

previsto para cada uno de los posibles desenlaces.

Flujos

de efectivo futuros

La determinación de los

flujos de efectivo futuros implica la mejor estimación o posibles desenlaces

del flujo de efectivo futuro neto proveniente de la realización continua del

activo, pasivo, unidad a informar o unidad generadora de efectivo durante el

periodo o periodos en que se mantendrá vigente el elemento a evaluar, incluyendo

su realización final.

El cálculo del flujo de

efectivo neto futuro debe considerar, según sea el caso, lo siguiente:

a) las entradas potenciales

de efectivo por ingresos, provenientes por el uso o realización del activo.

b) las salidas potenciales

de efectivo, asociadas a las entradas de efectivo necesarias para liquidar el

mismo.

c) la diferencia entre las entradas

potenciales de efectivo.

Cambios

netos en el capital de trabajo

Los cambios netos en el

capital de trabajo forman parte de la generación de flujos futura y, por tanto,

deben considerarse cuando se estime la realización de un elemento a evaluar.

Normalmente, se requieren

inventarios adicionales para soportar una nueva operación, la cual repercute en

un incremento en las ventas, que, a su vez, generará cuentas por cobrar

adicionales; en este caso, ambas adiciones requieren ser financiadas. Por otro lado,

cuentas por pagar y otros pasivos que no representen fuentes de financiamiento,

también se incrementan como resultado de la expansión, y esto reduce la

necesidad de financiamiento para los inventarios y la cartera. La diferencia entre

el incremento (decremento) proyectado de los activos y pasivos circulantes se

define como “cambios netos en el capital de trabajo”. Generalmente si el cambio

es positivo en proyectos de expansión, la necesidad de financiamientos

adicionales para el capital de trabajo, se requieren sobre el costo de

recuperación de los activos.

Supuestos

Los supuestos utilizados en

el desarrollo de las estimaciones deben ser razonables respecto a los de

cualquier otra información empleada por la entidad para periodos comparables, tales

como presupuestos y proyecciones internas.

Para determinar el horizonte

en la proyección de la generación de flujos, la entidad debe atender el periodo

esperado en que se mantendrá vigente el elemento a evaluar.

Cuando se trate de una

unidad a informar o de una unidad generadora de efectivo las estimaciones o

proyecciones del flujo de efectivo futuro neto deben considerar un horizonte de

acuerdo al periodo de vida útil remanente de un activo dominante en la generación

de flujos, considerando en adición:

a) que de no contar con un

activo dominante se tomará la vida útil remanente ponderada de los activos

dominantes de la unidad a informar o una unidad generadora de efectivo,

atendiendo las condiciones de desempeño prevalecientes para la misma;

b) es necesario mencionar

que cuando no exista un activo rector en la generación de flujos, se debe

utilizar la vida útil promedio ponderada de los activos que conforman la unidad

a informar o la unidad generadora de efectivo, para determinar el número de periodos

en la proyección; y

c) cuando el activo

dominante, no es el activo de la unidad a informar o de la unidad generadora de

efectivo con la vida útil remanente más larga, la estimación de flujos de

efectivo debe asumir que la venta de los activos que conforman dicha unidad se

realiza al término de la vida útil remanente del activo dominante.

Tasa

apropiada de descuento

La tasa apropiada de

descuento es la tasa nominal o en términos reales, según proceda, que refleje

el valor del dinero en el tiempo ante las condiciones prevalecientes en el

mercado en el que opera el activo, pasivo, unidad a informar o unidad

generadora de efectivo al momento de la evaluación, así como los riesgos asociados

con el elemento que no hayan sido considerados en los flujos de efectivo

futuros.

Las tasas apropiadas de

descuento deben reflejar las evaluaciones correspondientes del valor del dinero

a través del tiempo, de acuerdo a las condiciones del mercado a la fecha de la

evaluación y al riesgo específico de la partida correspondiente, así como no

deben reflejar los riesgos que hayan sido ya objeto de ajuste al hacer las

estimaciones de los flujos de efectivo futuros relacionados.

Monto

recuperable

El monto recuperable de un

activo de los estados financieros es el máximo beneficio económico que podría

obtenerse del mismo, para el caso de activos de larga duración que se

encuentren mantenidos para su uso, dicho monto recuperable está dado por el monto

mayor entre el valor de uso y su precio neto de venta, conceptos de

cuantificación equivalentes a los de ‘valor presente’ y ‘valor neto de

realización’, respectivamente.

Las propiedades, planta y

equipo, los activos intangibles, las inversiones permanentes y las unidades

generadoras de efectivo, con problemas de sobrevaluación, son reconocidos a su

monto recuperable, representado por el monto de efectivo o equivalentes que la entidad

espera obtener de los mismos, producto de su uso o disposición.

Técnicas

de valuación

Si no se encuentra

disponible un valor de mercado cotizado, la estimación del valor razonable,

como se menciona en la NIF debe basarse sobre la mejor información disponible supletoria,

incluyendo valores de activos o pasivos similares y el resultado del uso de otras

técnicas de valuación. La técnica de valor presente resulta a menudo la mejor

técnica de valuación disponible por la cual puede estimarse el valor razonable

de un grupo de activos netos.

Los flujos de efectivo

futuros estimados en la técnica de valor presente deben ser consistentes con el

objetivo de valuación del valor razonable. Tales flujos de efectivo futuros deben

incorporar supuestos que participantes del mercado podrían usar en sus

estimados del valor razonable. Si la obtención de tal información implica costos

y esfuerzos inapropiados, la entidad puede usar sus propios supuestos.

Otras técnicas de valuación,

son el uso de modelos de precios de opción, matriz de precios, modelos de

diferencial ajustado de opción, análisis fundamental, múltiplos de utilidad o

ingreso, entre otras.

Cifra

nominal y cifra reexpresada

La cifra nominal representa

el costo histórico con el cual se valúan partidas como el efectivo. Las

propiedades, planta y equipo, los activos intangibles y la mayoría de los

inventarios suelen ser reconocidos en su inicio a su ‘costo de adquisición’,

representado por los pagos en efectivo o equivalentes efectuados para su adquisición,

el cual comúnmente se modifica después de la adquisición, por el demérito acaecido

por el uso u obsolescencia del activo, en forma de deterioro, depreciación,

amortización o alguna otra forma de distribución o aplicación y, dicho costo,

es mantenido e informado a sus cifras reexpresadas, en caso de aplicar

contabilidad inflacionaria.

Proceso

formal de una valuación

Con la finalidad de proporcionar

una guía de cuáles son los procedimientos seguidos en el proceso formal de una

valuación, a continuación, listamos, de manera enunciativa mas no limitativa, dichos procedimientos:

a) planear el proceso,

b) reunir, analizar y

evaluar la información relevante,

c) definir el tratamiento a

ser utilizado,

d) identificar los atributos

de las partidas sujetas de valuación y sus componentes,

e) establecer criterios

sobre los atributos de las partidas sujetas de valuación,

f) formular bases sobre la

valuación,

g) aplicar el modelo de

valuación apropiado,

h) desarrollar evaluaciones

de juicio,

i) preparar los papeles de

trabajo de apoyo, y

j) elaborar, en su caso, un

informe de la valuación.

APÉNDICES

B – CUADROS ESTOMÁTICOS

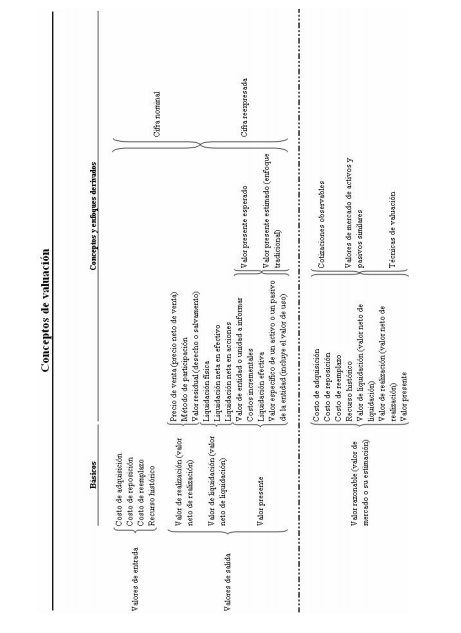

Diagrama

1 – Agrupación de los conceptos de valuación en valores de entrada y de salida.

APÉNDICE

C – Ejemplos ilustrativos

Caso

1 – Comparación del valor razonable (considerando un enfoque de valor presente),

valor específico de la entidad y costos incrementales, de un pasivo con flujos

de efectivo contractuales a 10 años.

Este ejemplo describe la

valuación de un pasivo que podría reconocer una entidad por el desarrollo de

una restauración del medio ambiente en el sitio donde opera la entidad,

derivado de una reclamación por ley. Las labores se presume serán efectuadas dentro

de 10 años en el futuro.

Para estimar su valor razonable, la entidad comienza por la construcción, considerando los montos que un contratista utilizaría en la determinación del precio que cotizaría para la realización del trabajo. Los supuestos más relevantes son:

1. en este caso, la

administración de la entidad estima montos de flujos de efectivo futuros mínimos,

más apropiados y máximos de las partidas señaladas en los supuestos 2, 3, 5 y

6, con una probabilidad de 20%, 50% y 30%, respectivamente. Los flujos de

efectivo esperados resultan del promedio de dichas tres estimaciones;

2. los costos por mano de

obra se basan en la estructura organizacional actual de la entidad y un

estimado de tiempo por categoría de empleado. La administración de la entidad

no advierte razón alguna para suponer que sus costos diferirán de otros

equivalentes observados por la industria. Si los costos fuesen mayores o

menores a los del mercado, podrían ajustarse con una nueva estimación basada en

los niveles del mismo mercado, a fin de estimar el valor razonable más

adecuado;

3. se asume que un

contratista incluiría un prorrateo de gastos indirectos generales y de los

costos por renta de su equipo. La administración de la entidad utiliza montos y

porcentajes que genera en forma interna, basados en sus costos por mano de

obra. No se advierte razón alguna para suponer que dichos montos y porcentajes

podrían diferir de otros similares utilizados por contratistas externos;

4. además se estima que un

contratista típicamente adicionaría un margen de contribución marginal sobre

sus costos y gastos por mano de obra e indirectos considerados en el proyecto.

Este margen proporciona al contratista la utilidad bruta necesaria sobre el

proyecto. Los montos utilizados en la estimación se basan en determinaciones

efectuadas por la administración sobre cotizaciones que contratistas en la industria

establecen para proyectos de este género;

5. también se advierte que

la entidad manufactura varios de los químicos y otros materiales utilizados en

el proceso. Cabe indicar que un contratista tendría que pagar a precios de

mercado dichos químicos y materiales, los cuales los incorporaría al proyecto a

su valor cotizado. Por consiguiente, el valor razonable estimado emplearía en

su determinación los precios de mercado de los químicos y materiales, en lugar

de los costos que por su manufactura realizaría la entidad;

6. en adición, la

administración de la entidad utiliza criterios observados por la industria para

estimar el valor de rescate o salvamento de los activos utilizados en el sitio;

7. se supone que los

proyectos de este género están sujetos a accidentes no esperados que podrían

surgir de la superficie terrestre causados por condiciones geológicas

imprevisibles. Los ingenieros estiman que hay posibilidad de un diez por ciento

de que sucedan estos incidentes, cuyo costo en una negociación entre partes

interesadas para un accidente de esta naturaleza es de $100,000;

8. además se presume que un

contratista típicamente demandaría una prima por el riesgo de incertidumbre

inherente de concertar a un precio actual un proyecto que podría no ocurrir dentro

de 10 años. La administración de la entidad estima el monto de dicha prima en

$535,387, para el caso de la estimación del valor razonable y, en $392,916,

para el caso del valor específico del pasivo de la entidad, lo cual implicaría

una afectación a la tasa apropiada de descuento en un 1.0424%;

9. se asume que la entidad

tiene un riesgo crediticio “BB”. El descuento por el bajo riesgo crediticio de

la entidad representa la diferencia entre el costo incremental de liquidación de

la entidad por préstamos no asegurados a 10 años (9%) y la tasa libre de

riesgo, la cual se expresa como un ajuste a los flujos de efectivo futuros; y

10. finalmente se estima una

inflación promedio ponderada para los próximos 10 años de 4%; cabe mencionar

que las tasas utilizadas en este caso son en términos nominales, por lo cual

deben incorporarse los efectos inflacionarios, de lo contrario deberán

utilizarse tasas en términos reales.

Caso

2 – Cálculo del valor presente esperado y valor presente estimado

Valor

presente esperado

Una de las formas para

incluir el riesgo específico de los flujos de efectivo proyectados es la

utilización de flujos de efectivo esperados, incorporando diferentes niveles de

actividad y ponderando su probabilidad de acuerdo con lo establecido por esta

NIF.

En este ejemplo, se muestra

por año el monto y probabilidad de flujos de efectivo esperados como resultado

del uso y la disposición final de un activo o grupo de activos (unidad

generadora de efectivo) durante su vida útil económica remanente (“flujos de

efectivo futuros”). La técnica de valor presente esperado aun cuando observa

como mejor estimación el desenlace individual que resulte más probable, también

considerará los otros desenlaces posibles. En el caso de que los desenlaces

posibles menos probables representen mayor o menor flujo neto de efectivo en

relación con el más probable, el valor esperado tendrá incrementos o

decrementos, respectivamente, con respecto al mejor desenlace individual.

Para este ejemplo se

considera a una línea de producción como unidad generadora de efectivo de una

entidad, el horizonte planteado es de 5 años, que corresponde a la vida útil

económica remanente del equipo dominante y eje rector en la generación de

flujos. Es necesario mencionar que cuando no exista un activo rector en la

generación de flujos, se debe utilizar la vida útil promedio ponderada de los

activos que conforman la unidad generadora de efectivo, para determinar el

número de años en la proyección de flujos de la misma.

En nuestro caso 2, las

disminuciones en el capital de trabajo, se suscitan por la desaceleración en la

producción, manifestada por la obsolescencia del activo dominante en el mercado

y su consiguiente caída en las ventas, lo cual genera flujos positivos netos,

que son aprovechados para reemplazar uno de los equipos al inicio del 4º año.

Cabe mencionar que los flujos positivos netos, no son tan impactantes, debido a

la necesidad de la entidad de realizar ventas con condiciones de crédito más

agresivas y la política de aprovechar los excedentes de efectivo para

incrementar los niveles de los inventarios ante una posible escalada de

precios.

Los supuestos usados en el

desarrollo de las estimaciones deben ser razonables respecto a los usados en el

desarrollo de cualquier otra información usada por la entidad para periodos

comparables, tales como presupuestos y proyecciones internas, gastos devengados

relacionados con planes de compensación de incentivos o información comunicada

a terceros.

En adición, si se consideran

cursos alternativos de acción para recuperar el valor en libros de un activo de

larga duración (o grupo de activos) o si se determina un rango para montos

posibles de flujos de efectivo futuros asociados con los cursos probables de

acción, la probabilidad de esos posibles resultados debe ser considerada.

Por lo que respecta al

escenario moderado, éste debe contemplar la tendencia actual de operatividad de

la entidad, también se conoce a este escenario como la estimación media. Este

escenario considera, al igual que el escenario optimista, un horizonte de

flujos de efectivos futuros por cinco años, de acuerdo con la vida útil

promedio ponderada del activo o activos dominantes, siendo la proyección la

siguiente:

Finalmente se realiza el escenario pesimista que proyecta

una devaluación de 50% para el año 3, aunado a la baja de volumen máximo

esperado en la producción, lo cual dificulta el que en el año 4 se pueda

reemplazar a uno de los equipos, dado que se estima un valor de adquisición de

$13.0 millones, por lo que el horizonte planteado en este escenario es de 3

años, acorde con la vida útil remanente del mismo equipo no reemplazado, como

se muestra a continuación:

La utilización de esta

técnica de valor presente esperado permite incorporar

El

valor presente de los flujos de efectivo futuros (VP) o sea el valor de uso de

la unidad generadora de efectivo, representa el valor futuro ‘VF’ con

vencimiento en ‘n’ periodos en el futuro, descontados a una tasa apropiada de

descuento ‘i’, se calcula mediante cualquiera de las siguientes fórmulas:

La fórmula para

determinar la tasa apropiada de descuento (tasa en términos reales) (TR)

partiendo de una tasa líder activa nominal promedio estimada (tasa libre de

riesgo) (TN) y utilizando una tasa de inflación proyectada (TI)16 es la

siguiente:

Para determinar las tasas

apropiadas de descuento aplicables, considerando que los desenlaces posibles

son un continuo de flujos de efectivo futuros a generarse en diferentes

periodos, deben ponderase primero las tasas acumuladas para cada uno de los

siguientes periodos utilizando la media del intervalo. Las tasas nominales

estimadas y ponderadas para la proyección, tanto del costo del dinero, como de

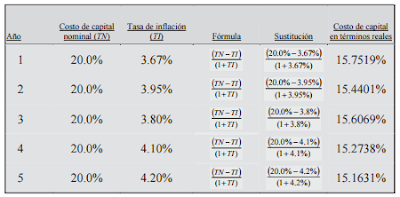

la inflación, se muestran a continuación:

Por ende, las tasas

en términos reales a utilizar en este caso, partiendo de las tasas nominales,

se determinan como sigue:

Las fórmulas para

calcular el valor presente ‘VP’ con vencimiento en ‘n’ periodos en el futuro,

descontados a diferentes tasas de descuento ‘i’ para cada uno de los periodos,

con un horizonte en las proyecciones de ‘T’, son como sigue:

La siguiente tabla muestra

la aplicación de las fórmulas anteriormente descritas para el cálculo y

determinación del valor presente esperado, a través de la utilización de tasas

apropiadas de descuento, previamente determinadas:

El monto del valor presente

esperado de los flujos de efectivo futuros de la unidad generadora de efectivo

en este caso es:

Valor

presente esperado $ 18,795

Valor

presente estimado

Ahora bien, si se realizase

la técnica de valor presente estimado, la tasa apropiada de descuento deberá

observar los riesgos asociados con la generación de flujos de efectivo futuros.

Siguiendo este orden de ideas, trataremos de identificar los distintos tipos de

riesgos y distribuirlos entre diferentes tasas, partiendo de una tasa libre de

riesgos, mencionada en esta NIF, como sigue:

Como se observa, tanto el

costo de capital promedio ponderado, como la tasa implícita de transacciones de

mercado que se lleven a cabo con activos o pasivos similares, incorporan, en

esencia, todos los riesgos existentes. Por lo que se refiere a la tasa promedio

pasiva en que la entidad obtiene financiamientos (costo financiero), ésta no

incorpora el riesgo entidad, ya que su condicionamiento u otorgamiento se basa

en el hecho de que el prestamista no asume los mismos riesgos que el

accionista, como es el caso de generar utilidades para tener derecho a un

producto; en cambio, un accionista o propietario absorbe todos los riesgos y

beneficios derivados de la entidad. Por consiguiente, sólo deberá utilizarse

dicha tasa promedio pasiva, ante la falta de identificación de un costo de

capital promedio ponderado, por ejemplo.

El costo de capital promedio

ponderado se determina sobre la base de promediar la tasa pasiva a que tiene

acceso la entidad con la tasa interna de retorno que esperan los accionistas

como resarcimiento de su inversión, considerando el peso del componente pasivo

y del componente de capital contable en el valor total de la firma (o sea, la

suma de ambos componentes). Para una mejor comprensión, realicemos el siguiente

ejemplo:

Determinación del costo de

capital promedio ponderado

Consideraremos el

monto más apropiado entre el rango de posibles montos de flujos de efectivo

proyectados del ejemplo anterior, o sea, el escenario moderado, los cuales se

resumen como sigue:

A su vez, asumamos para

determinar el costo promedio ponderado de capital a utilizar en el año 1, la

siguiente posición financiera basada en el capital invertido del año 0:

Sin embargo, para determinar

la relación de la deuda y del capital contable al total de su estructura (valor

de la firma), se deben considerar valores de mercado o nocionales. Una forma de

determinar el valor razonable del capital contable,18 es a través de la

generación de flujos de efectivo futuros de la unidad generadora de efectivo.

En caso contrario,

tendría que ajustarse a la tasa de mercado para el tipo de instrumento de deuda

en que se encuentra documentado el pasivo. Por consiguiente, al valor de la

firma o del total de la estructura de financiamiento a valores razonables del

año 0, sería como sigue:

Tomando en consideración las tasas de inflación proyectadas utilizadas por la entidad, antes comentadas, determinaríamos las tasas en términos reales a utilizar, como sigue:

La fórmula que

describe el cálculo del costo de capital promedio ponderado (CCPP),19 a

sabiendas que se pueden tener variantes, sería la siguiente:

En este caso, el CCPP

a utilizar para el año 1 es de 11.8542%; considerando las siguientes

estructuras de capital del valor de la firma para los años 2 a 5:

Aplicando la fórmula

de valor presente para periodos con diferentes flujos de efectivo futuros, al

cálculo y determinación del valor presente estimado y utilizando una tasa con

riesgo, se obtiene la siguiente tabla:

El monto del valor presente

estimado de los flujos de efectivo futuros de la unidad generadora de efectivo,

en este caso 2 es:

Valor

presente estimado $ 15,652

Suscribirse a:

Comentarios (Atom)